Érdemi változások várhatók a cafeteria területén 2019-től

A nyáron és a közelmúltban elfogadott 2019. évi adótörvény-módosítások a korábban népszerű, kedvezményes adózású cafeteria szabályokat alapjaiban változtatják meg.

ABT blog

A nyáron és a közelmúltban elfogadott 2019. évi adótörvény-módosítások a korábban népszerű, kedvezményes adózású cafeteria szabályokat alapjaiban változtatják meg.

Tisztelt Ügyfeleink! Tisztelt Olvasóink!

Az Országgyűlés a múlt héten elfogadta azt a pénzügyminiszteri törvényjavaslatot, amely a munkavállalói juttatások közül a korábbi évekhez képest jelentősen korlátozott körben engedi a cafeteria szabályok alkalmazását 2019-től.

Megszűnő adómentes juttatások

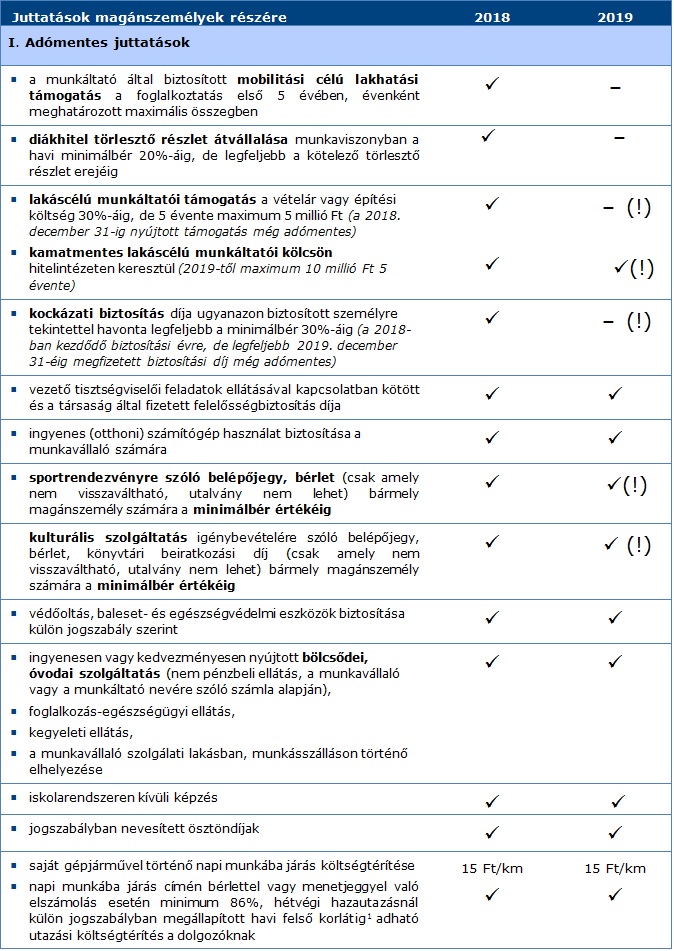

Az alábbi juttatások 2018-ban még adómentesek, de 2019-ben már bérként lesznek adókötelesek.

Albérleti hozzájárulás

A 2017-ben bevezetett, 2018-ban pedig megemelt „mobilitási célú lakhatási támogatás” jogszabályban rögzített adómentes összegét 2019-től a jogalkotó megszünteti. Az eredeti tervek szerint 5 évre adómentességet ígérő szabályt a munkáltatók gyakorlatilag csak 2 évig alkalmazhatták, jövőre a munkavállalók lakásbérleti díjához adott bármilyen támogatás bérjövedelemként lesz adóköteles.

Munkáltatói lakáscélú támogatás

A népszerű cafeteria-elem, a munkavállaló lakásvásárlásához, lakásépítéséhez, korszerűsítéshez vagy akadálymentesítéshez hitelintézeten keresztül nyújtott vissza nem térítendő munkáltatói támogatás adómentessége jövőre várhatóan megszűnik. A 2018. december 31-ig nyújtott támogatásokra azonban még alkalmazható az adómentesség a jelenlegi feltételek mellett.

Diákhitel törlesztő részletének átvállalása

A munkáltató által a munkavállalótól a munkaviszony fennállása idején átvállalt diákhitel törlesztés 2017. november 11-től volt adómentes a havi minimálbér 20%-áig, de legfeljebb a kötelező törlesztő részlet erejéig. 2019-től ez az adómentes juttatás megszűnik, tehát adóköteles bérjövedelemként kell figyelembe venni a munkavállalónak megtérített összeget.

Adómentes marad

2019-ben változatlanul adómentes a magánszemélytől átvállalt bölcsődei, óvodai szolgáltatás és étkezés térítési díja akár a munkavállaló akár a munkáltató, a kifizető nevére szóló számla alapján.

A korábbi évekhez hasonlóan a lakás építéséhez, vásárlásához, bővítéséhez, korszerűsítéséhez, akadálymentesítéséhez hitelintézet vagy a Magyar Államkincstár útján kamatmentesen nyújtott munkáltatói lakáscélú kölcsön továbbra is adómentes marad. Az összeghatár 10 millió forintra emelkedik, amely magánszemélyenként a folyósítás évét megelőző négy évben nyújtott lakáscélú hitelekkel együtt számítandó.

A kulturális- és sporteseményre szóló belépőjegyek, bérletek a minimálbér értékéig lesznek adómentesek jövőre. Az adómentesség feltételei: nem lehet utalvány és nem lehet visszaváltható a bérlet és a jegy.

A kulturális- és sporteseményről szóló számlák kifizetése 2018. december 31-ig azonban még a korábbi feltételek és értékhatárok mellett akkor is adómentes, ha a rendezvény, előadás 2019. évben lesz.

A SZÉP-kártya lesz az egyetlen béren kívüli juttatás – 34,5%-os a kifizetői adóteherrel

A 2018-ban ismert béren kívüli juttatások közül megszűnik a 100 000 Ft éves keretösszeget meg nem haladó pénzjuttatás.

Béren kívüli juttatás 2019-től csak Széchenyi Pihenő Kártyára (SZÉP-kártyára) adható a munkavállalóknak változatlan értékhatárokon belül:

A kifizető, munkáltató 2018-ban még 34,22%-os adót fizet a magánszemélyek SZÉP-kártyáira átutalt juttatások után, 2019-ben az adó mértéke 34,5% lesz (15% kifizetői személyi jövedelemadóval és 19,5% szociális hozzájárulási adóval együtt).

A 34,5%-os kifizetői adó arra az esetre érvényes jövőre, ha a SZÉP-kártya alszámláira fizetett juttatás együttesen nem haladja meg az éves rekreációs keretösszeget, amely költségvetési szervnél dolgozók esetén maximum évi 200 000, más munkáltatónál 450 000 Ft.

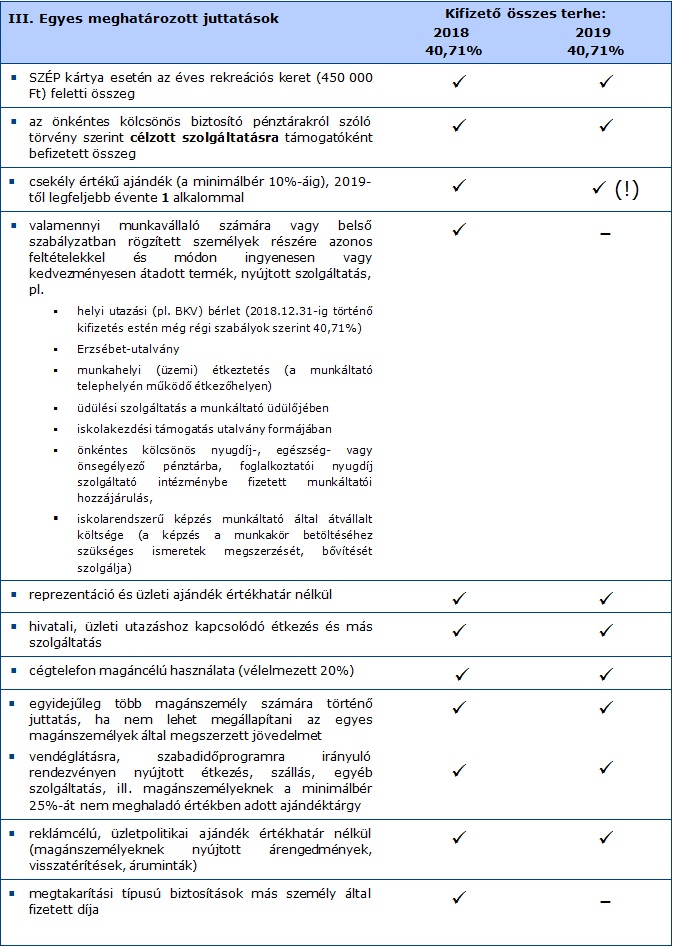

Egyes meghatározott juttatások mennek, mások maradnak – 40,71%-os változatlan kifizetői adóteher mellett

A SZÉP-kártya egyes alszámláira vonatkozó értékhatárokon és az éves keretösszegen (450 ezer ill. 200 ezer Ft) felüli juttatásokra jövőre marad a 40,71%-os kifizetői adóteher. Az egyes meghatározott juttatások köre jelentősen szűkül 2019-ben, a korábban népszerű elemek bérjövedelemként adókötelessé válnak a jövő évtől.

A helyi utazási bérlet mint egyes meghatározott juttatás 40,71%-os kifizetői adóval jövőre megszűnik és bérként lesz adóköteles. A 2019. évre szóló helyi utazási bérletek 2018. év végéig kifizethetők a 40,71%-os adóteher mellett, természetesen, ha a munkavállaló idei cafeteria-keretébe még belefér az összeg.

2019-től megszűnik a munkavállaló javára kötött kockázati biztosítás adómentessége a minimálbér 30%-áig, azonban átmeneti szabály szerint az adómentes kockázati biztosításra vonatkozó szabályokat a 2018-ban kezdődő biztosítási évre – de legfeljebb 2019. december 31-éig - megfizetett biztosítási díjakra még lehet alkalmazni.

A munkavállalók javára kötött csoportos kockázati biztosítások (pl. élet-, betegség-, balesetbiztosítás) adókötelezettsége az alábbiak szerint alakul jövőre.

Az önkéntes kölcsönös pénztárakba a munkavállaló javára befizetett munkáltatói hozzájárulások és támogatói adományok mint bérjövedelem válnak adókötelessé jövőre, azonban a pénztár és a munkáltató között kötött támogatói szerződés alapján „célzott szolgáltatásra” befizetett összeg továbbra is egyes meghatározott juttatásnak minősül, amely kifizetői adóterhe marad 40,71%.

Változatlan az a szabály, amely szerinti az önkéntes pénztári befizetések után a magánszemély pénztártag az éves adóbevallásában 20% adójóváírást érvényesíthet, de maximum évente 150’000 Ft-ról rendelkezhet, mely önkéntes pénztári számlájára kéri a jóváírást. A jóváírás alapja lehet a magánszemély már adózott jövedelméből történő saját befizetése, a munkáltató által átvállalt tagdíj, egyéb támogatás, vagy bármilyen más befizetés a pénztári számlára, amely megszerzéskor jövedelemként már adóköteles volt.

A munkavállaló pénztártagok a célzott szolgáltatások közül azonban csak a kiegészítő egészségbiztosítási szolgáltatásokat vehetik igénybe adómentesen, a nyugdíjpénztári és törvényben meghatározott kiegészítő önsegélyező célzott szolgáltatás címén igényelt ellátások adófizetési kötelezettséggel járnak.

Az alábbi táblázatokban foglaltuk össze részletesen, mely juttatások kerülnek ki és melyek maradnak jövőre a kedvezményezett körben. A módosított törvény szerint a béren kívüli és az egyes meghatározott juttatások alkalmazásában a társas vállalkozás is munkáltatónak minősül, így a jogszabály munkavállalónak tekinti a társas vállalkozás személyesen közreműködő tagját.

12018-ban 36 190 Ft/hó, 2019-re újabb NGM közlemény fogja megállapítani az összeget, jelenleg nem ismert adat

Bízunk benne, hogy a fenti összefoglaló táblázatok megkönnyítik a munkáltatói döntéshozatalt a munkavállalóknak a korábbi évekhez képest jelentősen korlátozott körben engedélyezett nem pénzbeli juttatásokról.

Mind a régi mind az új szabályok alkalmazásában, a cafeteria rendszer kialakításában vagy módosításában kollégáink készséggel állnak rendelkezésükre.

Üdvözlettel:

ABT Treuhand csoport

Megjelent: 2018. november 22. | Témakör:

A fenti összefoglaló tájékoztatás és figyelemfelhívás céljából készült. Bármilyen ebből következő döntés előtt javasoljuk, hogy konzultáljon szakértőinkkel.

Az ABT Treuhand Csoport 2005 óta a NEXIA International tagja. A Nexia International a világ több mint 100 országában működő mintegy 320 független adótanácsadó és könyvvizsgáló cég szaktudását és tapasztalatát egyesítő, 1971 óta létező hálózat.